投資のメモ。

2023年

11月4日

株式の売却の申告をしていない人は多い

株式を売却した場合には確定申告が基本的には必要となります。

しかし、株式売却益を申告してない人(無申告の人)は多くいます。全ての無申告者に対して税務調査が入るわけではなく、元々一定の場合に該当し、申告不要の要件を満たす場合には、確定申告をしなくても良いというルールがあるため、そういった方には税務調査は入らないでしょう。

又、確定申告をする必要がない方であっても、実は確定申告をしておいた方が得であるという人もいるので、どのような人が確定申告をした方が良いのかに関してもこちらのページで説明します。

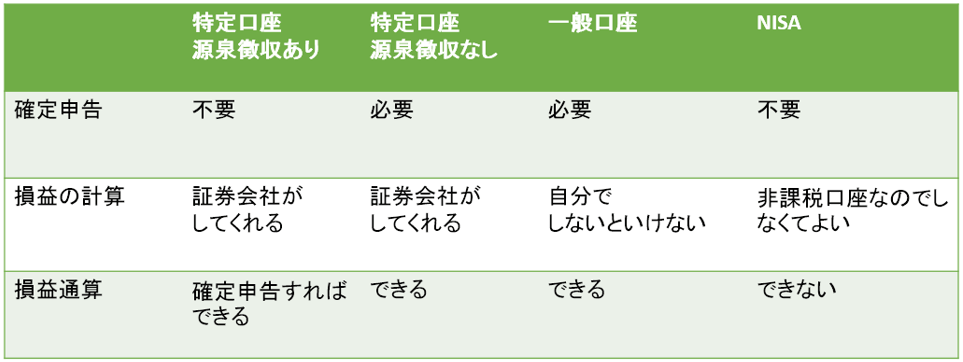

源泉徴収有りの特定口座の場合は申告しなくて良い

証券会社で特定口座を作り、更にその特定口座が源泉徴収有りの場合には確定申告は不要となります。例えば、1つの特定口座を作成して、その中で100万円の利益が出たような場合に、その100万円を確定申告書上の上場株式等に係る譲渡所得等として申告する必要はないのです。

証券会社が特定口座内の譲渡所得と配当所得を計算して源泉所得税と住民税を口座内で天引きして納税してくれるので、申告しないまま課税関係を完結させることができるのです。

いくらの利益が生じて、いくらの所得税と住民税を徴収されたのかは、証券会社が発行してくれる年間取引報告書で確認することができます。なお、口述しますが、2以上の口座を有していて、損失が出てる口座と利益が出てる口座がある場合は相殺することで税金を取り戻すことになります。

譲渡損が生じている場合も申告不要

株式売買を行っているものの年間を通じて損失が出てしまうこともあります。このような場合には所得は発生しません。

所得が発生しない以上は所得税や住民税も発生しないこととなり、株式売却に係る事項を確定申告しなくても追徴課税などは受けません。

ただし、損失が出ている場合でも、その損失を翌年以降3年間繰り越して、翌年以降の株式譲渡益と相殺して節税することができるため、結果的には確定申告をした方が良いという結論に至ります。

例えば今年100万円の譲渡損が生じて、来年に500万円の譲渡益が出ている場合、その赤字の100万円を繰り越すことで、来年は500万円から100万円を差し引いた400万円に対する課税で済むのです。節税効果が大きいので、是非申告をして欲しいところですね。

利益が出てる特定口座と損失の特定口座がある場合

源泉徴収有りの特定口座を複数所有している場合で、利益が出ている口座と損失が出ている口座があるとします。このような場合には、どれも源泉徴収有りの特定口座なので確定申告してなくても税務上は間違いにはなりません。

しかし、利益が出てる口座と損失が出てる口座の損益を相殺することで、利益が出ている口座で徴収された所得税と住民税を取り戻すことができます。

以下に事例形式で例を挙げたいと思います。

特定口座A 利益200万円

特定口座B 利益400万円

特定口座C 損失80万円

特定口座D 損失100万円

この場合には、AとCとDの口座に関して確定申告しましょう。そうすると、相殺後の利益の金額は以下のように計算されます。

200万円-80万円-100万円=20万円

合計で180万円を特定口座Aの利益から差し引いた金額に対しての課税とすることができ、確定申告で所得税の還付を受け、又、その後に納税する住民税額を減少させるか還付を受けることができることになるのです。

一般口座で利益が出てる場合は申告が必要

源泉徴収有りの特定口座で取引をしている場合には、申告不要とすることができますが、一般口座で取引している場合には、確定申告が必要となります。

又、特定口座を選択したとしても、源泉徴収無しの特定口座の場合には、確定申告を行う必要があります。この場合は、年間取引報告書は作成してもらえるため、一般口座に比べると確定申告書作成は簡単だと言えるでしょう。

一般口座の場合には、取得単価などを自ら計算していく必要があるため、譲渡益の計算は一筋縄ではいかないことが多いのです。そのため、口座を作成するときは特定口座をおすすめしております。

一度申告すると更正の請求で修正することはできない

源泉徴収選択口座を含めて確定申告をした後になって、「やはり申告不要だったのだから申告を修正しよう」と考えて更正の請求をすることはできません(更正の請求とは申告をやり直して所得を減額等する手続きです)。

措置法37の11の5-4においてこちらのことが規定されています。

更正の請求は間違った申告をした場合等に税額を修正するための手続きですが、株式等に係る源泉徴収選択口座を確定申告時に申告したことは、間違いではないので、更正の請求ができないのは当然と言えば当然なのです。申告不要という制度があるけれど、それを利用しなかったということであり、間違いとは言えないためです。

株式の売却に伴う確定申告は決して難しくないですが、申告しなくて良いのか、申告しなくてはいけないのかの判断が少し難しく、又、申告しなくても良いけれど申告した方が節税になるというケースもあるので、そこは慎重にご検討ください。

一般口座の確定申告が不要なケースとは|譲渡益と配当金の合計金額がポイント(最終更新日: 2023年01月04日)

株式投資で得た利益をわざわざ申告して余計に徴税されるのは嫌だ…という方も多いのではないでしょうか。また確定申告を忘れてしまい、後から申告が必要だったと気付くこともありますよね。

一般口座で株式投資をした結果、確定申告が必要なのにしなかった場合やもし後から必要だったと気づいた場合、どのように対応したらいいのか知っておきましょう。

必要なのに確定申告をしないと、税務署にばれてしまいます。なぜなら証券会社で株式の売買を行うと、その取引の内容は証券会社から税務当局に支払調書として提出されるからです。一般口座で株式投資を行った内容は税務署ですべて把握されています。

確定申告しなければならない人が申告・納税を忘れてしまうと、無申告の状態となります。無申告のまま確定申告期限を過ぎてしまうと税務署から申告漏れを指摘され、納付漏れとなっている所得税額を納めなければなりません。また本来納付すべき税額を納めればそれで終わりではなく、無申告加算税や重加算税といったペナルティが課されてしまいます。

無申告加算税は後から納めた所得税額×15%(50万円を超える部分に対しては20%)で計算されます。意図的に過少申告していたと判断された場合は重加算税が課され、さらに重い40%のペナルティが課されます。

このほか極めて悪質かつ脱税額が大きなケースでは、脱税の罪で逮捕され刑事罰を受ける可能性もあります。確定申告しないと脱税を疑われるケースもあるため、注意しなければなりません。

もし確定申告を忘れていた場合には、できるだけ早く済ませるようにしましょう。税務署から指摘を受けて確定申告した場合は無申告加算税が課されますが、自主的に期限後申告すれば加算税の税率は5%にまで軽減されます。

また期限後申告となった場合には延滞税が課されますが、自主的に早めに税金を納付すれば少ない金額で済むだけでなく延滞税が発生せずに済むケースもあります。

期限後に申告すると罰則を受けてしまうのではないかと心配になるかもしれません。実際は申告せずにいる方が問題を大きくしてしまうのです。申告しないままでいると刑事罰を受けることもあるので、早めに申告するのが安心でしょう。当てはまる方はぜひ以下を参考にしてみてください。

確定申告した人が所得金額を過少申告して所得税を全額納めていなかった場合、不足分の所得税額については3年で時効を迎えます。一方、期限内に確定申告をしなかった場合には、納めていない税額についての時効は5年となります。

例えば2022年中に一般口座で50万円の譲渡益が発生したにもかかわらず、申告期限の2023年3月15日までに申告しなかった場合、2028年3月15日に時効が成立するのです。逆にいえば、時効が成立するまでに税務署からの指摘を受ければ、税金を支払わなければなりません。

なお住民税については5年で時効となります。時効を迎えれば税金の支払義務は消滅しますが、その間に督促や差し押さえを受けると時効の計算はストップ、あるいはリセットされます。そのため、現実には時効はほとんど成立しません。

一般口座で株式投資を行っている場合、自身で所得税や住民税を計算しなくてはなりません。具体的に課税されるのは譲渡益や配当金に対してで、申告分離課税という課税法を選んで納税します。

一般口座では株式投資ごとに発行される「取引報告書」をまとめ、自ら収支を計算したうえで確定申告を行う必要があります。そのため証券会社が損益を計算した「特定口座年間取引報告書」を発行してもらえる特定口座に比べ、確定申告の手続きが少々面倒くさいと言えるでしょう。

面倒なく株式投資を行うためには、確定申告しなくても済む「特定口座(源泉徴収あり)」を開設するのがおすすめです。特定口座(源泉徴収あり)では証券会社が譲渡益について源泉徴収してくれるため、株式投資に係る確定申告は原則必要ありません。ただし利益が20万円以下だった場合は過剰納付で損する場合もあるので注意しましょう。

また配当金の受取方法は「株式数比例配分方式」にするといいでしょう。他に「配当金領収証方式」などいくつかありますが、「株式数比例配分方式」を選択すれば株式譲渡損が発生した場合でも特定口座内で配当金と損益通算でき、確定申告しなくて済むケースが多いです。

株式投資で税金がかかるのは譲渡益と配当金

株式投資で税金がかかるのは、株式を売却して得た「譲渡益」と「配当金」がある場合です。

譲渡益も配当金も税率は所得税および復興特別所得税が15.315%、住民税が5%の合計20.315%です。

課税のされ方は申告分離課税株式投資に係る税金は他の所得とは分離して税額を計算し、確定申告によって納税する申告分離課税になっています。一般の所得と分離するのはもちろん、不動産売却による譲渡益のような申告分離課税の対象となる所得とも分離して課税されます。

譲渡所得の計算方法

一般口座で株式取引を行った場合、特定口座で取引した時のように年間取引報告書は作成されません。そのため自分で確定申告のために必要な譲渡所得の計算をする必要があります。一般口座における株式投資の譲渡所得は、損益通算の根拠として取引ごとに証券会社から届く「取引報告書」の内容をまとめて計算します。計算結果がプラスになれば譲渡益に、マイナスになれば譲渡損です。譲渡所得は次のように算出します。

譲渡所得=譲渡収入金額-(取得価格+譲渡手数料+負債利子+消費税+その他の経費) 譲渡収入金額は株式を売却して得た収入、取得価格は購入の代価です。また株式投資で損失が出た場合には「繰越控除」が利用できます。この「繰越控除」を使えば、損失額を翌年以降に持ち越して3年間の利益と相殺できます。ただし繰越控除を一度使うと翌3年間は確定申告を毎年行う必要があるので注意してください。

エクセルで計算するのが簡単

一般口座の譲渡所得を計算する際にはエクセルを使うのが便利です。1年間に多くの取引をしている場合、エクセルを使えば取引ごとの収入金額と取得価格や手数料などの経費を簡単に集計できます。この時、証券会社から提供される取引履歴をcsvファイルでダウンロードすれば、簡単に1年分の譲渡損益を計算できます。

【会社別】譲渡益・取得価格の確認方法

一般口座では自らが譲渡益の計算を行う必要があります。しかしすべての取引の書類を保管して整理するのはとても煩雑な作業です。つい放置したままだと、いつの間にか廃棄や紛失することも絶対にないとはいえません。取引報告がもし手元に見当たらない場合、どのような方法で確認すればいいのか証券会社ごとに説明していきます。

SBI証券

SBI証券では取引記録を10年間保存しているので、取得価格を確認する書類が手元にない場合は証券会社の「顧客勘定元帳」等を取り寄せることで取得価格が確認できます。

参考:SBI証券 | よくある質問 楽天証券

楽天証券では年間損益計算・確定申告サポート画面にログインすると、対象商品すべての年間損益額の合計、確定申告に必要な「株式等の所得金額」「配当等の額」「利子等の額」「先物取引」「雑所得」の各金額が確認できます。

一般口座から特定口座に株を移管することは、一部の例外を除いてできません。一般口座の株を売却した後に、特定口座で株式投資をする必要があります。

株で損したら確定申告すべき! 損益通算と繰越控除で“節税”する方法(2023年9月12日)

株の取引で損失が出た場合は原則、確定申告は不要です。しかし、株の取引で損失が出た場合であったとしても、確定申告をしたほうが良いケースもあります。そこで、ここでは株の取引で損失が出た場合で確定申告したほうが良いケースや必要書類について解説します。

株式投資で確定申告が必要なケースは原則、利益が出ているケースです。株式投資で利益が出れば税金が課されるため、確定申告が必要です。

ただし、株の取引を行う方法には「一般口座」「特定口座(源泉徴収なし)」「特定口座(源泉徴収あり)」の3つがあります。このうち「特定口座(源泉徴収あり)」は確定申告不要です(理由は後述)。

そのため、株式投資で確定申告が必要なケースとは、「一般口座」「特定口座(源泉徴収なし)」で株の取引をしており、利益が出ているケースです。

株式投資で確定申告が不要なケースは原則、損失が出ているケースです。損失が出ている場合は、税金を納税する必要がないので、確定申告は不要です。

また、利益が出ている場合でも、「特定口座(源泉徴収あり)」で株取引をしている場合は、証券会社があらかじめ所得税などを源泉徴収し納税しているため、確定申告は不要です。

口座による確定申告の有無が分かりましたが、具体的にどのような税金を申告するのでしょうか。株式投資には、「譲渡益にかかる課税(譲渡益課税)」と「配当金等にかかる課税」の2種類の税金がかかります。それぞれの税率を見てみましょう。

株を売却して利益が出たら、「源泉徴収ありの特定口座」の方は金融機関に源泉徴収され、「源泉徴収なしの特定口座」の方は確定申告をして税金を納めることになります。譲渡で得た所得に対し、次の税率分を申告・納税しなければなりません。

<上場株式の場合>

譲渡で得た所得 × 20.315%

※税率20.315%の内訳(所得税15%、住民税5%、所得税額の2.1%に相当する復興特別所得税0.315%)<一般株式(非上場)の場合>

譲渡で得た所得 × 20.315%

※税率20.315%の内訳(所得税15%、住民税5%、所得税額の2.1%に相当する復興特別所得税0.315%)株式等の譲渡所得金額の計算方法や確定申告に必要な書類は、次のリンク先で紹介しています。

株の利子や配当金にも課税されます。配当金が支払われる際に、「源泉徴収ありの特定口座」かどうかに関わらず金融機関に源泉徴収されます。

<上場株式の場合>

株式の利子等・配当等の所得 × 20.315%

※税率20.315%の内訳(所得税および復興特別所得税15.315%、住民税5%)<一般株式の場合>

配当等の所得 × 20.42%

※税率20.42%の内訳(所得税および復興特別所得税20.42%、住民税なし)やっと本題ですが、株で儲けた人だけでなく、損した人も確定申告するべき理由は何なのでしょうか。

実は、上場株式を売却して損した場合、利益と損失を相殺できる「損益通算」と、株の損失を3年間繰り越してその間の利益と相殺できる「繰越控除」という特例があります。

この特例は確定申告をすることで適用され、しかも“節税”することができるのです。ただし、一般株式(非上場株式)は適用外なので注意しましょう。

損益通算とは、上場株式の譲渡損失を、その年の利子・配当所得と相殺することができる制度です。

例えば、2018年の年間の損益が、<譲渡損失200万円><利子・配当所得10万円>とします。年間を通したら190万円の損失となります。

【2018年の年間の損益】

譲渡損失 :-200万円

利子・配当所得 :+10万円<-200万円> + <+10万円> = -190万円

まずは<利子・配当所得10万円>の利益があるため、この10万円に税率20.315%を掛けた20,315円が源泉徴収されます。

ですが、年間を通して190万円の損失となっているため、10万円の利益が相殺され、源泉徴収された20,315円が還付されます。これが損益通算による“節税”です。

複数の証券会社の口座を運用している投資家の方も多いと思いますが、損益通算は複数の口座間でも適用できます。

例えば、A証券会社の口座で利子・配当所得が100万円あった一方、B証券会社の口座で100万円の譲渡損失が出たとします。この場合、2つの口座間で損益通算を行うことで、A証券会社の口座で出た利子・配当所得に対して源泉徴収された税金は還付されます。

【A証券会社の上場株式】

利子・配当所得:+100万円⇒源泉徴収される額は203,150円【B証券会社の上場株式】

譲渡損失:-100万円AとBの口座間で損益通算し、A証券会社の利益に対する源泉徴収203,150円が還付される

繰越控除とは、譲渡損失を翌年以降の3年間にわたり繰り越すことができる制度です。つまり、譲渡損失を翌3年間いっぱいは利益と相殺できるのです。

例えば、先ほどの<損益通算して年間損失190万円>の事例の場合、翌3年間は190万円超の利益をあげてからやっと課税がかされるようになります。

株で損をしたら、泣き寝入りする前に損益通算と繰越控除を利用したいところです。ただし、繰越控除は繰り越す年と翌3年間は毎年確定申告をしなければなりません。その間は株式を売却しなかった年も確定申告が必要になるので、忘れず申告をしましょう。

株式投資の確定申告をする際の必要書類は、次の通りです。

1.提出書類

- 申告書 第一表、第二表、第三表(分離課税用)

- 株式等に係る譲渡所得者の金額の計算明細書

- 「令和○年分の所得税及び復興特別所得税の確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」

このうち、確定申告書付表は、譲渡損失の損益通算または繰越控除をする場合に必要となります。

2.確定申告書作成のために必要な書類

株で損をした場合は原則、確定申告は不要です。しかし、確定申告をして、利益と損失を相殺できる「損益通算」や株の損失を3年間繰り越してその間の利益と相殺できる「繰越控除」の特例を使うことで、節税ができるケースもあります。

まずは自分が、確定申告をしたほうが良いのかを正しく判断することが、重要となるでしょう。確定申告について詳しく知りたい方は、ぜひ、つぎのページもご参照ください。

確定申告がはじめての方や、簿記の知識に不安がある方、確定申告書類の作成を効率よく行いたい方は、確定申告ソフトの使用がおすすめです。

個人事業主向け会計ソフトの「マネーフォワード クラウド確定申告」は、確定申告の必要書類が自動作成でき、Windows・Macはもちろん、専用アプリも提供しています。

①取引明細は自動で取得

銀行口座やカードを登録すると、取引明細を自動取得します。現金での支払いに関しても、家計簿のようなイメージで、日付や金額などを自分で入力することが可能です。

②仕訳の勘定科目を自動提案

自動取得した取引明細データや、受領後にアップロードした請求書・領収書などの情報をAIが判別し、仕訳を自動で入力します。学習すればするほど精度が上がり、日々の伝票入力が効率化されます。

③確定申告必要書類の自動作成機能

白色申告・青色申告の両方に対応しており、確定申告に必要な書類が自動で作成できます。また、マネーフォワード クラウド確定申告アプリで、スマホから直接の提出も可能です。印刷しての提出やe-Taxソフトでの提出にも対応しています。

よくある質問

株式投資で確定申告が必要なケースは?

「一般口座」「特定口座(源泉徴収なし)」で株の取引をしており、利益が出ているケースです。詳しくはこちらをご覧ください。

株式投資の確定申告で必要な書類は?

原則、確定申告書B 第一表、第二表、第三表(分離課税用)と株式等に係る譲渡所得者の金額の計算明細書です。詳しくはこちらをご覧ください。

株で損をしたら節税できる?

翌年に株で利益を出した場合など、節税できるケースも多くあります。詳しくはこちらをご覧ください。

20万円以下の投資の利益と確定申告のカンケイ2(2020/12/2 )

「特定口座」を開設している場合、次に「源泉徴収あり」と「源泉徴収なし」を選ぶことになります。「源泉徴収あり」を選んだ場合には確定申告は基本的には不要で、投資信託を売却する都度、証券会社が税金を計算して納税してくれます。

一方、「源泉徴収なし」を選んでいる場合は、一般口座と同じで、原則、確定申告が必要になります。

これまでの説明をまとめると、次の表のようになります。

「確定申告は面倒なので、できればしたくない」という方は、口座開設時に「特定口座」の「源泉徴収あり」を選択し、投資信託を買い付ける際には、間違えずに「特定口座」、または「NISA」を選択されるとよいでしょう。

証券口座の種類と申告・課税の関係は?

では「一般口座」、または「源泉徴収なしの特定口座」で投資をして利益が出たら、絶対に確定申告をしないといけないのでしょうか?

実は、運用で利益が出ていても、確定申告をしなくてよいケースがあります。

「年収2,000万円以下の給与所得者で、給与以外の所得が年間20万円以下の場合は、確定申告をしなくても良い」ことになっています(申告不要制度)。「儲けがそれほど多くないときは、面倒な確定申告を不要にしてあげますよ」という制度なんです。

たとえば、一般口座で投資信託を50万円で購入し、60万円で売却した場合は、利益が

「10万円 < 20万円」ですから、確定申告はしなくてよいわけです。最初にご紹介したお客さまの場合は、給与所得者であったことと、幸いなことに(と言ってよいのかわかりませんが)利益が数万円程度でしたので、いったん年末に売却して、翌年こそNISAで購入をする!ということで一件落着しました(注:所得税の確定申告が不要な場合でも、住民税の申告は必要です)。

次に、確定申告をするとオトクになるケースをご説明します。

「特定口座・源泉徴収あり」を選択している場合は、原則、確定申告は不要ですが、メリットがある場合は確定申告をしてもよいのです。確定申告するとオトクになるのは、主に次の2つのケースです。

(1)年間で大きく売却損が出てしまったため翌年の利益と損益通算したい

例)100万円の投資信託を買ったが、60万円で売ったので40万円損してしまった。翌年100万円の投信を買ったところ150万円で売却でき、50万円儲かった。

このケースで2年とも確定申告をすると、▲40万円+50万円=10万円ですから、翌年は10万円に対してだけ課税され、税金を払い過ぎていたら還付が受けられるというメリットがあります。確定申告をしていなければ、翌年は利益50万円に対して課税されます。(2)複数の証券会社で年間に利益と損失がでたので損益通算したい

例)年間でA証券会社では50万円の利益が出たが、B証券会社では50万円損が出た場合、確定申告をすれば、50万円-50万円=利益は0円と計算してもらえます。

このようにオトクな損益通算ですが、専業主婦の場合は、別の観点から注意する必要があります。

ご主人の扶養に入っている奥さまの場合、損益通算後の所得が38万円を超えると配偶者控除が受けられなくなったり、会社から配偶者手当が出ている場合、打ち切られたりしてしまうことがあるため、気を付けましょう。

先ほど挙げた例(今年損失40万円、翌年利益50万円を確定申告で損益通算する場合)では、翌年の年間所得は10万円ではなくて50万円で見られるので、扶養をはずれてしまいます。ここも間違えないでくださいね。

20万円以下の投資の利益と確定申告のカンケイ1(2020/12/2 )

先日、資産運用をしているお客さまから、こんなご相談を受けました。

「投資信託をNISAで購入したつもりが、一般口座で買ってしまっていました。どうしたらよいのでしょうか?」

「あらあら、それは少し面倒なことになりましたね。今の損益はどうなっていますか?」

……これ、実はよくありがちなミスです。

ところでみなさんは、「特定口座」「一般口座」「NISA」の違いって、どれくらいご存じでしょうか?

そこで、証券口座の種類と税金の関係をよく理解していただくため、整理したいと思います。まず、話をシンプルにするために、投資信託を売買して利益が出たケースで考えてみましょう。

保有している投資信託を売却して利益が出た場合、税金を払う必要がありますが、その税率は2020年現在、所得税、住民税合わせて20.315%です。原則、確定申告をして納税することになりますが、証券口座の種類により、するべきことが異なります。

まず証券口座を開設する際、「特定口座」を開設するかしないか、選択することになります。この「特定口座」の意味はご存じでしょうか?

「特定口座」の最大のメリットは、損益の計算をする手間が省けること。特定口座を開設した場合、証券会社が年間の損益を計算して「年間取引報告書」を発行してくれるため、これを税務署に提出すれば、確定申告の際、自分で損益の計算をする手間が省けます(申告書の作成は必要です)。

一方、「一般口座」で投資信託を売買して利益が出た場合には、自分で損益を計算して確定申告する必要があり、慣れていないと大変です。

特に投資初心者には、この手続きのハードルは高いものです。もし口座開設時に「特定口座」にしていなかった場合、後日、開設できるので、手続きすることをオススメします。

なお、保有中の投資信託が値上がりして「含み益」が出ていても、売却して利益が確定するまでは課税されません。

また、投資信託を売買して出た利益を、一定期間、非課税にしてくれるのがNISA(少額投資非課税資制度)という制度です。

ネット証券では、投信信託の買い付け注文をする場合、「特定」「一般」「NISA」を選択する画面が表示されますが、NISAを利用する場合は、このとき「NISA」を選びます。うっかり間違って、希望しない口座を選択しないように注意しましょう。ただし、NISA口座の中で損が出た場合、他で出た利益を損益通算ができないことは覚えておきましょう。